INTRODUZIONE

È ovviamente impossibile condensare in un solo articolo di poche pagine tutte le conoscenze apprese in questa disciplina, poiché si è sviluppata in più di un secolo di storia e poiché può essere applicata in decine di modi diversi.

Verrà quindi effettuato un confronto tra i mercati finanziari tradizionali e il settore crypto, prendendo come punti di riferimento i principi basilari dell’analisi fondamentale.

L’importante sarà quello di evidenziare tanto i concetti validi per entrambi i mercati quanto le situazioni in cui è necessario utilizzare metodi diversi e talvolta nuovi: l’obiettivo sarà dare delle linee guida generali su come orientarsi nel mondo dell’investing e del trading.

L’analisi fondamentale, che assomiglia più a un’arte che ad una scienza esatta, costituisce la base su cui chi opera nei mercati finanziari cerca di stabilire il più oggettivamente possibile il valore adeguato di un titolo o di una criptovaluta per decidere come agire: comprare, vendere oppure attendere.

Tramite lo studio del passato si prova non solo a capire se le valutazioni e i prezzi degli asset finanziari sono adeguati nel presente ma anche ad azzardare delle ipotesi sui cambiamenti del rapporto tra domanda e offerta nel futuro.

Se con l’analisi fondamentale si individua il contesto, ossia la direzione verso cui in generale il mercato si muove, allora con l’analisi tecnico-ciclica si possono determinare dei probabili price target di entrata e di uscita di un’operazione.

Nel settore crypto è nata una terza tipologia di analisi di mercato: l’analisi on-chain, che è molto interessante perché è complementare tanto all’analisi fondamentale quanto a quella tecnico-ciclica.

L’analisi tecnico-ciclica e quella on-chain saranno oggetto di altri articoli, in quanto se venissero trattate in questo si correrebbe il rischio di allungarlo eccessivamente.

Ha senso impiegare del tempo prezioso per svolgere l’analisi fondamentale? Certamente sì, ma nemmeno un’analisi eccellente può garantire al 100% l’ottenimento di un rendimento soddisfacente. Nella finanza tradizionale la correlazione tra buona analisi e rendimenti soddisfacenti è un po’ più alta rispetto a quanto accade nel settore crypto e le cause risiedono principalmente nella maggiore irrazionalità degli operatori e nella maggiore facilità con cui i prezzi delle crypto possono essere manipolati.

ANALISI FONDAMENTALE NELLA FINANZA TRADIZIONALE

LE MATERIE

Senza dover necessariamente ricorrere ad un approfondito studio accademico, per svolgere una buona analisi bisognerebbe conoscere i fondamenti di materie come:

- Ragioneria

- Macroeconomia

- Psicologia

Tutte e tre presentano lo stesso livello di importanza.

La Ragioneria (1) serve a valutare un’azienda quotata tramite la lettura del suo un bilancio trimestrale, semestrale e annuale. Conto Economico, Stato Patrimoniale e Rendiconto Finanziario, sia storici sia recenti, sono documenti essenziali per un investitore che vuole farsi un’idea sullo stato di salute economico-finanziaria dell’impresa in cui vorrebbe investire.

Naturalmente non è obbligatorio diventare commercialisti per svolgere correttamente l’analisi fondamentale, però è utile conoscere le regole principali della Ragioneria per motivi molto concreti, tra cui: trascurare i dati inutili; non farsi ingannare dagli artifici contabili messi in atto per camuffare le perdite operative e/o finanziarie.

Partita doppia, accantonamenti, ammortamenti, immobilizzazioni, riserve, avviamento, proventi finanziari, debiti e crediti a breve/lungo termine sono solo alcuni dei concetti che bisogna conoscere.

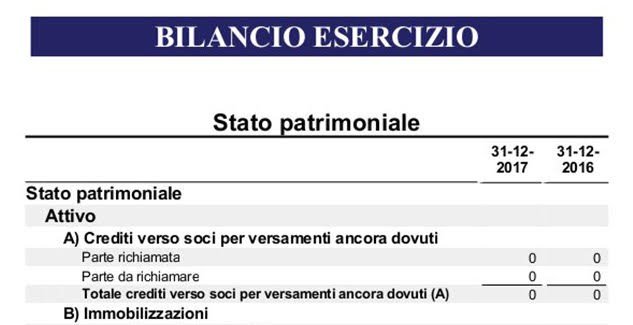

La Macroeconomia (2) fornisce gli strumenti per comprendere in quale fase del ciclo economico si trova il settore economico oggetto dell’analisi, il proprio Paese oppure le economie estere e i principali elementi da approfondire sono:

- Tassi di interesse;

- Tasso di inflazione;

- Disoccupazione;

- Prodotto interno lordo;

- Finanza pubblica;

- Legislazione nazionale e internazionale.

Nota bene: la legislazione non costituisce un argomento puramente e strettamente economico, ma in questa sede è molto rilevante, in quanto non solo un’impresa ma anche un intero settore può prosperare oppure avvizzire a seguito di interventi legislativi.

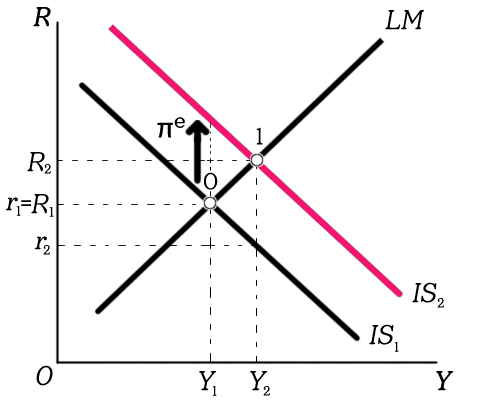

La costituzione di un portafoglio deve essere ponderata con questi fattori perché possono incidere anche pesantemente sul suo rendimento. Ad esempio, la banca centrale alza i tassi di interesse quando il tasso di inflazione aumenta rapidamente, quindi i tassi di interesse delle obbligazioni statali e aziendali aumentano, perché gli obbligazionisti pretendono che i rendimenti reali siano positivi. Il rendimento nominale è semplicemente il tasso di un’obbligazione, mentre quello reale è pari alla differenza tra il tasso di un’obbligazione e il tasso di inflazione.

Se l’inflazione è al 3% e il tasso dell’obbligazione è al 5%, il rendimento nominale è 5%, quello reale è 2%. Spesso si chiede infatti quale sarà il ritorno previsto su un investimento al netto dell’inflazione.

Questo fenomeno è molto rilevante perché alcune classi di investimento sono molto interessanti in determinati ambienti macroeconomici, mentre diventano rischiose e insicure in altri.

La Psicologia (3) è molto sottovalutata dagli investitori e dagli speculatori. A prescindere dallo stile con cui si opera sui mercati, conoscere sé stessi permette di applicare le conoscenze acquisite dallo studio delle due materie di cui sopra senza farsi prendere dall’emotività.

In particolare, è necessario essere disciplinati psicologicamente per non cadere nella trappola che il mercato predispone: l’oscillazione tra paura e avidità. Se non si è determinati e preparati psicologicamente, si tenderà a vendere in preda al panico quando i prezzi sono scesi e a comprare in preda all’euforia quando i prezzi sono saliti.

È difficile esaminare casi specifici perché ogni persona presenta delle caratteristiche psico-emotive diverse da quelle degli altri, perciò l’analisi interiore non può che essere un percorso individuale.

Non conta solamente la propria psicologia, ma anche quella del management dell’impresa che si sta analizzando. Azionisti e obbligazionisti dovrebbero chiedersi se i manager sono efficienti e questo si valuta osservando i principali concorrenti di settore per quanto riguarda la redditività, dimensione e competitività.

Warren Buffett sostiene che un buon management dovrebbe fissare obiettivi realistici, costruire il proprio business dall’interno e non tramite acquisizioni esterne, allocare i capitali degli azionisti e obbligazionisti con saggezza e non concedere pacchetti di stock option da milioni e milioni di dollari.

Per citare nuovamente Warren Buffett, un altro dei suoi insegnamenti della sua filosofia di investimento consiste nel: “prima conoscere, poi investire”. La conoscenza può purtroppo essere una lama a doppio taglio: da una parte è risaputo che chi conosce sceglie e chi non conosce crede di scegliere; dall’altra bisogna stare attenti al cosiddetto home bias, perché si corre il rischio di sovrastimare la propria competenza su di un argomento che si conosce.

LE PROSPETTIVE

Ragionare contemporaneamente su due livelli di grandezza distinti permette di avere un quadro generale di cosa sia accaduto nel mercato in passato, di cosa stia avvenendo nel presente e di cosa sarebbe ragionevole aspettarsi per il futuro.

Dal punto di vista macro, ai mercati finanziari tradizionali nel loro complesso interessano sostanzialmente tre elementi:

- La crescita reale: aumento degli utili di una singola impresa oppure in aggregato della produttività di un settore economico oppure di un intero Paese, cioè del prodotto interno lordo;

- La crescita dell’inflazione: un tasso di inflazione stabilmente attorno 2% come dal 1991 al 2021 è stato ben accetto perché ha stimolato gli investimenti, mentre un tasso di inflazione volatile che si spinge verso la doppia cifra crea caos nell’economia, come nel periodo tra la fine degli anni settanta e l’inizio degli anni ottanta;

- La variazione della propensione alla speculazione: l’emotività della maggioranza degli investitori e degli speculatori accentua le fasi rialziste e ribassiste di mercato, perciò va tenuto in considerazione che andare controcorrente è una buona idea quando l’ottimismo diventa insostenibile o il pessimismo ingiustificato; bisogna essere realisti.

Dal punto di vista micro, quando bisogna valutare una singola impresa, i criteri da valutare sono essenzialmente i seguenti:

- Redditività: a quanto ammonta il margine di profitto per ogni prodotto venduto/servizio erogato? Quanto vale il ROIC (Return On Capital)? Sarebbe meglio se fosse tra il 7% e il 10%.

- Stabilità: come sono stati i suoi utili negli ultimi 10 anni? Sarebbe meglio che negli ultimi 5 anni non vi siano state perdite.

- Crescita: gli utili dell’anno precedente sono superiori a quelli degli anni precedenti? Sarebbe meglio che gli utili siano cresciuti lentamente ma costantemente (in altre parole, il trend della crescita deve assomigliare più ad una maratona che ad uno sprint).

- Posizione finanziaria: il debito a lungo termine dovrebbe essere sotto il 50% del capitale totale Sarebbe buona cosa controllare se i finanziamenti sono a tasso fisso oppure variabile.

- Dividendi: qualora fosse distribuito un dividendo, sono stati erogati dividendi con continuità negli ultimi 20 anni? Sarebbe un segnale di buona sicurezza del titolo se la risposta fosse affermativa, ma approfondiremo il concetto della sicurezza tra poco.

- Storico dei prezzi: qual è il trend del prezzo del titolo in questione? A questa domanda risponde l’analisi tecnico-ciclica.

LE METODOLOGIE

L’approccio growth consiste nell’investire in società quotate, anche pagando un prezzo abbastanza alto per acquistarne i titoli, che solitamente presentano poco storico, medio-alta capitalizzazione e alto potenziale di crescita sia del business sia del prezzo dei titoli; un esempio palese è costituito dai titoli tecnologici, come AAPL e AMZN, del Nasdaq100. Va da sé che il rischio che si corre nell’investire in titoli del genere è più elevato rispetto ai titoli di cui parleremo nel paragrafo successivo.

L’approccio value consiste nell’investire in società quotate che presentano prezzi dei titoli sottovalutati rispetto al loro valore intrinseco. L’asimmetria di prezzo sul mercato spesso si verifica perché non si prevede un potenziale di crescita enorme del business sottostante, il quale infatti stacca cedole e distribuisce dividendi per rendere appetibile i propri titoli obbligazionari e azionari. Queste imprese presentano in generale un basso rapporto prezzo/utili e trattasi di società che operano in settori maturi, come le società petrolifere, automobilistiche o delle utilities.

Chiaramente non si tratta di due metodi completamente diversi l’uno dall’altro, in quanto in molti casi è possibile utilizzarne uno come principale e occasionalmente usare l’altro come fattore complementare alla propria analisi. In più, in fasi economiche di crescita ha più senso sfruttare maggiormente l’approccio growth per ottenere rendimenti soddisfacenti, mentre in fasi economiche di contrazione ha più senso sfruttare l’approccio value per proteggere il proprio capitale.

I MULTIPLI

I seguenti sono due semplici ma interessanti esempi per svolgere l’analisi fondamentale su qualsiasi società quotata e costituiscono un buon punto di partenza anche per investitori poco esperti. In ogni caso, è consigliabile non affidarsi solamente ad un paio di formule per decidere dove e quanto capitale allocare.

EPS, sigla di Earnings Per Share (utili per azione), è la misura che rappresenta la parte degli utili di una società assegnata a ciascuna azione in circolazione: si dividono gli utili netti per il numero totale di azioni in circolazione. La formula per calcolare l’EPS è la seguente:

EPS = Utili netti della società/Numero totale di azioni in circolazione.

Gli investitori spesso ritengono l’EPS come un indicatore della redditività di una società. Un EPS alto indica che la società sta generando elevati profitti per azione, il che è teoricamente un segno positivo per la redditività dell’impresa. Tuttavia, è essenziale considerare l’EPS dell’impresa che si sta valutando nel contesto del settore in cui essa opera per avere una visione più chiara della sua situazione.

P/E ratio, sigla di Price/Earnings, è un rapporto finanziario che indica quanto gli investitori sono disposti a pagare per ogni dollaro di utile della società. In altre parole, è il rapporto tra il prezzo di mercato per azione e l’EPS.

Il P/E ratio si calcola dividendo il prezzo di mercato per azione (quanto gli investitori pagano per acquistare un’azione) per l’EPS. Una volta calcolato il EPS possiamo passare al rapporto prezzo/utili e la formula è la seguente:

P/E ratio = prezzo di ciascuna azione/EPS

Un P/E più alto può indicare che gli investitori hanno aspettative ottimistiche per il futuro redditizio dell’azienda, mentre un P/E più basso indica il contrario.

Il Earnings Per Share (EPS) e il Price/Earnings ratio (P/E) sono entrambi indicatori finanziari utilizzati dagli investitori per valutare la redditività e il valore di un’azione in una società quotata in borsa.

In sintesi, mentre l’EPS rappresenta l’utile per azione, il P/E ratio mette in relazione questo utile con il prezzo di mercato dell’azione.

Come accennato prima, esistono altri multipli da calcolare che sono molto utili, come il prezzo/valore di libro (price to book value, P/B), il prezzo/flusso di cassa per azione (price to cash flow from operations, P/CFO) e prezzo/vendite (price to sales, P/S).

Interessante è la situazione del forward P/E, perché costituisce un dato totalmente fuorviante, perché stimare gli utili futuri assomiglia più a predire il futuro che effettuare un’analisi fondamentale su dati certi e inconfutabili: all’incirca nel 60% dei casi, i forward P/E si sono rivelato errati.

ANALISI FONDAMENTALE NEL SETTORE CRYPTO

Nel 2024 sono stati approvati gli ETF a replica fisica sia su Bitcoin sia su Ethereum e al momento della scrittura stanno riscuotendo un notevole successo nei mercati finanziari statunitensi. L’introduzione di questi strumenti finanziari costituisce un cambiamento di paradigma per il settore crypto, in quanto offre la possibilità a numerosi attori economici ed operatori di mercato di investire in Bitcoin ed Ethereum capitali di un ordine di grandezza finora sconosciuto agli appassionati delle criptovalute.

L’altra faccia della medaglia potrebbe essere meno gradevole, poiché è molto probabile che se tali strumenti avranno molto successo, allora la price action degli asset sottostanti dipenderà molto dalle scelte degli investitori e speculatori che utilizzano gli ETF per operare. Prendendo il punto di vista di coloro che attribuiscono alle criptovalute un ruolo di alternativa al sistema finanziario tradizionale, gli ETF non consistono in un’innovazione positiva per il settore crypto, in quanto è come se Wall Street ne stesse lentamente prendendo il controllo.

Sarebbe meglio che trascorresse ancora un bel po’ di tempo prima di poter formulare delle serie statistiche affidabili per stabilire il grado di correlazione tra i mercati classici, Bitcoin ed Ethereum e valutare l’impatto degli ETF spot. Tuttavia, si può ipotizzare che tali strumenti vengano utilizzati da entità che sono diverse da quelle che negoziano e tradano le crypto direttamente negli exchange centralizzati e decentralizzati; probabilmente coloro che preferiscono sfruttare il veicolo offerto dagli ETF, come i family office, i fondi di investimento, investitori professionali e così via, saranno molto più sensibili ai cambiamenti di direzione dei mercati tradizionali, in particolare del mercato azionario.

Se ne deduce che il settore crypto è in fase di integrazione nel sistema finanziario globale, ma potrebbe non essere un buon veicolo per diversificare il proprio portafoglio: presumibilmente la sua volatilità verrà aumentata, se la correlazione con i mercati classici aumenterà nel tempo.

BITCOIN (BTC)

In questo caso conviene posizionare in secondo piano la Ragioneria e concentrarsi sulla Macroeconomia e sulla Psicologia quando si svolge l’analisi fondamentale nel settore crypto, perché non esistono finanze né aziendali né pubbliche da valutare.

Non si può non cominciare dall’asset che comprende all’incirca il 50% della capitalizzazione dell’intero settore crypto: Bitcoin.

Bitcoin è stato definito dal regolatore americano, in particolare dalla CFTC (Commodity Futures Trading Commission), come un asset equivalente ad una materia prima. Alla stregua dell’oro, dell’argento e così via, Bitcoin non presenta agli azionisti gli utili trimestrali, non stacca cedole e non distribuisce dividenti: questo è importante perché restringe il numero di criteri applicabili per l’analisi, ad esempio non si possono calcolare gli EPS e il P/E.

La natura di questo strano asset muta in base al punto da cui lo si osserva: nell’articolo Bitcoin Spot ETF si sostiene che sia molto simile all’oro, ma Bitcoin può essere assimilato anche ad un growth stock, come un titolo tecnologico, quindi ad altissimo potenziale di crescita e alto rischio.

Il prezzo di Bitcoin nel medio-lungo periodo viene mosso considerevolmente dai seguenti motivi:

- Adozione: Bitcoin è un protocollo informatico trustless e permissionless che segue le leggi e i trend di adozione di massa pari o superiori allo sviluppo di Internet;

- Network: miners, nodi validatori, sviluppatori informatici e così via costituiscono la struttura su cui gli utenti e gli investitori si appoggiato e più è solida, meglio resisterà alle sfide future;

- Liquidità: una fase economica espansiva durante la quale le banche centrali svalutano le proprie valute iniettando liquidità nei mercati e nell’economia (come è accaduto nel 2008-2021) è molto favorevole alla propensione al rischio;

- Offerta: al concetto di liquidità è strettamente collegato quello dell’offerta limitata e immutabile di monete (21 milioni), a cui bisogna togliere dal totale all’incirca 3 milioni di bitcoin, che è la stima delle monete perdute per sempre;

- Halving: sono sempre stati eventi “bullish”, in quanto il dimezzamento della reward per i miners determina che la produzione (o estrazione) dei bitcoin si dimezza ogni 4 anni, in base alle regole della sua blockchain, ma non bisogna dare per scontato che il suo prezzo aumenti solo ed esclusivamente a causa di questo evento, perché è talmente famoso che il mercato o lo prezza molto in anticipo o non lo prezza affatto;

- Mining: non avendo Bitcoin una vera connessione all’economia reale, uno dei valori che si possono considerare per stabilire il valore intrinseco corrisponde al costo di produzione di 1 bitcoin in termini di elettricità utilizzata, quindi €/kWh;

Nel breve periodo, invece, la gran parte delle fluttuazioni del prezzo dipende sostanzialmente dai derivati, in particolare dai volumi di trading dei contratti futures perpetual, che possono generare domanda oppure offerta fittizie e spostare velocemente il prezzo in una direzione oppure nell’altra.

Sebbene Bitcoin non sia molto collegato all’economia reale, le politiche monetarie e fiscali delle economie più importanti del mondo, tra cui Stati Uniti, Unione Europea, Cina e Giappone, possono influenzare il trend del suo prezzo.

Abbiamo accennato al fatto che i titoli azionari e obbligazionari, le materie prime e le valute reagiscono ai mutamenti del trend del tasso di inflazione: in generale, un tasso di inflazione stabile al 2% è positivo, perché stimola la conversione del denaro dalla forma del risparmio a quella dell’investimento, mentre sia la deflazione (prezzi dei beni al consumo e dei servizi che diminuiscono) sia l’iperinflazione (prezzi dei beni al consumo e dei servizi che aumentano fuori controllo) sono negative per i mercati, in quanto l’economia non può fiorire in questi contesti.

Frequentemente si dibatte sul fatto che Bitcoin sia un inflation hedge, ma è veramente così? In realtà, dipende molto dall’intervallo di tempo considerato: il prezzo di Bitcoin ha avuto dei rialzi incredibili in alcuni anni e crolli devastanti in altri. Fino al 2020 la correlazione col mercato azionario e obbligazionario americano era stata molto bassa, poi vennero iniettati enormi stimoli fiscali e monetari nell’economia e nei mercati finanziari dai governi e dalle banche centrali delle maggiori economie mondiali, quindi Bitcoin e molti altri asset si correlarono in base al concetto di: “A rising tide lifts all boats”.

L’aumento esponenziale della liquidità causò l’esplosione verso l’alto dei prezzi dei beni al consumo e dei servizi: in tal senso si può dire che Bitcoin abbia difeso egregiamente il potere d’acquisto del proprio denaro dall’aumento dell’inflazione prima che essa si manifestasse nell’economia reale.

A livello puramente concettuale, l’offerta fissa di 21 milioni di monete acquisisce maggior valore quando la valuta in cui sono prezzate, il dollaro americano, viene svalutata a causa di iniezioni di liquidità nell’economia e nei mercati. Al contrario, politiche monetarie e fiscali restrittive sono teoricamente svantaggiose per il prezzo di Bitcoin.

Queste dinamiche era quasi totalmente inesistenti nei periodi precedenti all’istituzionalizzazione di Bitcoin: compito dell’analisi fondamentale è anche quello di comprendere chi sono gli operatori del mercato, perché dalla loro natura dipendono i loro modi di ragionare e negoziare.

Interessante notare che in caso di iperinflazione della moneta fiat, avverrebbe una fuga precipitosa dai titoli azionari e obbligazionari, poiché nessun investitore desidererebbe detenere degli asset prezzati in una valuta che sta andando fuori controllo, e le quotazioni di hard asset come l’oro e Bitcoin salirebbero alle stelle, perché è come se costituissero un’altra forma di moneta, che in quel momento sarebbe più stabile di quella fiat. Il prezzo di Bitcoin salirebbe, ma quella situazione non sarebbe per niente auspicabile, poiché tutta la società piomberebbe nel caos totale.

REPLICARE LE METODOLOGIE DEI MERCATI CLASSICI ALLE CRYPTO

È buona norma iniziare l’analisi fondamentale di qualsiasi crypto, incluso Bitcoin, con la lettura del whitepaper e con lo studio della tokenomics.

L’approccio growth nelle crypto, riprendendo la definizione scritta nel paragrafo «LE METODOLOGIE», è molto semplice da applicare in quanto tutti i settori del mondo crypto hanno registrato performance stellari nel bull market del 2020-2021. Gaming, NFT, memecoin, metaverso, De-Fi… ciascuno di loro ebbe il suo momento di gloria in quel biennio. Entrando nella pratica del growth investing, si può dire che una categoria di criptovalute che probabilmente realizzerà delle buone performance nei prossimi mesi e nei prossimi anni sarà quella dell’intelligenza artificiale (AI), a prescindere che il progetto sottostante sia in grado di conferire valore aggiunto agli stakeholder.

Se gli investimenti nell’intelligenza artificiale a livello globale andassero avanti, non sarebbe strano vedere il ritorno della speculazione tanto nei titoli azionari quanto nelle crypto che sono coinvolti nello sviluppo della AI.

Invece, nel caso delle memecoin non esisteva (e non esiste tutt’ora) nemmeno una briciola di valore intrinseco, quindi analizzarle dal punto di vista del value investing sarebbe stato un errore colossale.

L’approccio value nelle crypto sembra a prima vista un’assurdità perché l’intero settore è basato sul concetto di crescita esponenziale, adozione di massa e alto sviluppo tecnologico. Eppure si può abbozzare una sorta di analisi fondamentale value: non è impossibile trovare una crypto che produca utili, che presenti un elevato Total Value Locked (TVL) e che sia stata momentaneamente dimenticata dalla maggior parte degli investitori e dagli speculatori.

Entrando nella pratica del value investing, nel settore crypto gli utili derivano dalle commissioni provenienti dalle transazioni effettuale sulla blockchain; prendiamo il caso di Ethereum (ETH): il “gas” è la quantità di gas utilizzata per effettuare un’operazione e le commissioni devono essere pagate nella valuta nativa di Ethereum, l’ether (ETH). La commissione viene pagata indipendentemente dal fatto che una transazione abbia successo o meno e il prezzo del gas viene solitamente indicato in nell’unità di misura “gwei”.

Il Total Value Locked (TVL) è una metrica utilizzata per misurare il valore totale degli asset digitali bloccati in una particolare piattaforma di finanza decentralizzata (De-Fi) o applicazione decentralizzata (dApp). Più alto è il TVL, più la piattaforma o la dApp è percepita come affidabile, quindi è probabile che l’adozione del network sarà ampia e che il prezzo della coin di riferimento, nonché dei token circolanti su quella blockchain, aumenterà nel tempo.

Per concludere questo paragrafo, va detto che tutte le criptovalute dipendono molto dall’analisi tecnico-ciclica per quanto concerne la price action, molto più di quanto lo siano i titoli azionari e obbligazionari.

INDICI E INDICATORI DI MERCATO

Tenendo a mente che la capitalizzazione di Bitcoin corrisponde all’incirca alla metà della capitalizzazione di tutte le criptovalute esistenti, ma esistono degli strumenti, anzi dei grafici, molto utili che si trovano facilmente su TradingView, per valutare come si stia muovendo l’interno settore.

TOTAL

Molto simile all’indice S&P500 del mercato azionario, è la somma aggregata delle capitalizzazioni di tutte le crypto e viene espressa in USD. Andrebbe guardato ogni tanto poiché elimina il “rumore di fondo”, ossia rende più “pulito” il trend che sta caratterizzando il settore crypto (rialzista, ribassista, laterale), quindi ha senso applicare l’analisi tecnico-ciclica per capire come si stia muovendo il mercato. Ovviamente non è possibile investire in questo strumento e lo stesso vale per i due successivi.

TOTAL2

Escludendo la capitalizzazione di Bitcoin si ottiene una chart che assomiglia concettualmente a quella dell’indice Nasdaq100, perché tiene traccia di ciò che accade alle capitalizzazioni di tutte le altcoin e di Ethereum. Pertanto è più volatile di TOTAL e rispecchia le condizioni di mercato aggiungendo un layer di rischio in più, nel senso che Ethereum e le altcoin sono più rischiose (e meno sicure) di Bitcoin, ma questo concetto verrà approfondito in seguito.

TOTAL3

Aumentando al massimo la rischiosità degli asset sottostanti, TOTAL3 esclude le fluttuazioni di Bitcoin e di Ethereum, perciò è molto sensibile alle cosiddette Altseason e ai bear market. Ricorda da vicino l’indice Russell2000, che rappresenta essenzialmente “la base dell’economia” statunitense, in quanto raggruppa i titoli azionari a bassa capitalizzazione.

TOTAL, TOTAL2 e TOTAL3 sono ottime chart da tenere nella watchlist per analizzare i trend di lungo periodo di questo settore.

Senza addentrarci troppo in questioni di competenza dell’analisi tecnica, esistono altri tre elementi da considerare nel momento in cui si vuole avere un quadro macro della situazione nel settore crypto.

BTC.D

La Dominance di Bitcoin è un indicatore derivato che consiste nel riproporre il concetto di TOTAL in chiave percentuale: il valore di BTC.D corrisponde al peso in percentuale della capitalizzazione di Bitcoin rispetto a tutte le altre crypto.

Se il trend di BTC.D è positivo, allora il prezzo di Bitcoin è più forte di quello delle altre crypto perché assorbe gran parte della liquidità presente nel mercato, perciò:

- La sua capitalizzazione aumenta in modo più consistente di quella delle altcoin, le quali non riescono a mantenere un trend tanto rialzista quanto quello del leader;

- La sua capitalizzazione diminuisce di meno rispetto a quella delle altcoin, le quali evidenziano un trend ribassista molto più marcato di quello di Bitcoin.

Se il trend di BTC.D è negativo, allora il prezzo di Bitcoin è più debole di quello delle altre crypto perché è in atto una rotazione di capitali verso le altcoin, che sono più speculative e rischiose.

Generalmente, se la dominance di Bitcoin ha un trend positivo, allora (1) il settore crypto sta cominciando una fase di bull market oppure (2) è in corso un “flight to safety”, che è un tipico atteggiamento degli asset durante un bear market. Il trend negativo nella dominance si verifica quasi sempre quando avviene, appunto, la rotazione dei capitali nella fase intermedia e finale di un ciclo rialzista.

Nel mercato azionario un concetto simile si intravede nel “market breadth”, ossia nella percentuale di titoli azionari i cui prezzi stazionano al di sopra di medie mobili importanti, come la 200D SMA (ticker symbol: MMTH) oppure la 50D SMA (ticker symbol: MMFI).

Accade frequentemente che un rally nell’indice S&P500 venga corretto pesantemente quando la partecipazione della maggior parte dei titoli azionari è bassa, quindi se i loro prezzi sono al di sotto delle medie mobili appena citate.

È vero anche l’opposto: quando l’indice S&P500 crolla senza che il ribasso sia accompagnato dalla maggior parte dei titoli, allora è probabile che verrà corretto con un movimento verso l’alto molto forte della quotazione.

Ogni tanto si verifica tale discrepanza negli atteggiamenti per via dell’enorme peso che hanno le cosiddette mega-cap stocks, come i FAANG, le cui fluttuazioni sono enormemente incisive sulla performance degli indici azionari. A tal proposito esiste un ETF quotato al NYSE Arca chiamato RSP che corrisponde all’indice equipesato dello S&P500: anche RSP può essere usato come agente di confluenza nel merito di un’analisi.

ETHBTC

Questo rapporto è importantissimo nel settore crypto perché determina, similmente alla BTC.D, il sentiment risk-on e risk-off per un certo periodo di tempo. Trattasi del rapporto tra il prezzo di un ether in USD e il prezzo di un bitcoin in USD. Se la chart di ETHBTC ha un trend ribassista, significa che è in atto un “flight to safety”, che è la stessa dinamica che avviene nella finanza tradizionale e che è osservabile nel rapporto: XLP/XLY. Questi ticker corrispondono alla seguente formula: consumer staples/consumer discretionary.

In sostanza, viene calcolato il rapporto tra i prezzi dei titoli delle società che vendono beni “essentials” e i prezzi dei titoli delle società che vendono beni “non-essentials”. Il concetto di fondo è che durante una contrazione dell’economia i consumatori tagliano le spese dei beni di lusso, ma va da sé che continuino a consumare i beni di prima necessità. In base alla natura di tali rapporti, si evince dalle chart che il trend positivo di XLP/XLY è equivalente al trend negativo di ETHBTC in termini di impatto sulla propensione al rischio. Ovviamente vale l’opposto.

VOLATILITÀ

Nella finanza tradizionale il ticker della chart che è il VIX. La volatilità aumenta quando le fluttuazioni del prezzo sono estreme ed è importante tenerla sott’occhio, perché è proprio nei momenti in cui il prezzo raggiunge livelli molto lontani dalle medie storiche che bisogna valutare se comprare oppure vendere.

Quando la volatilità è bassa è generalmente meglio mantenere le proprie posizioni, in quanto il prezzo ha raggiunto un prezzo di equilibrio tra domanda e offerta e ciò vale sia per uno speculatore sia per un investitore.

Nel settore crypto si possono seguire BVOLUSD, BVOL24H, e BVIV per analizzare la volatilità di Bitcoin rispettivamente a livello storico e intra-day. Generalmente, la volatilità è un elemento che va considerato nell’analisi fondamentale in termini di confluenza: più fattori portano l’analisi ad una conclusione, più è probabile che quella conclusione si rivelerà corretta.

INVESTITORE E SPECULATORE

La principale differenza tra investitore e speculatore sta nell’atteggiamento nei confronti del mercato:

- Interesse primario dello speculatore è quello di prevedere e sfruttare le fluttuazioni dei prezzi;

- Interesse primario dell’investitore consiste nell’acquisire e conservare titoli interessanti ai prezzi che secondo la sua analisi sono adeguati.

I movimenti del mercato sono importanti per l’investitore solamente in senso pratico, in quanto, conclusa l’analisi fondamentale su uno o più titoli, potrà sfruttare i ribassi del mercato per costruire una posizione su quello o quei titoli analizzati.

Lo speculatore si definisce tale quando non è un professionista e quando opera a margine, cioè sfruttando la leva finanziaria. Esistono dei modi profittevoli e adeguati di svolgere questa attività, che possiamo riassumere nel termine “trading”, ma sicuramente non va fatta quando:

- Si confonde speculazione per investimento;

- Si specula con serietà ma senza competenza, anziché come passatempo;

- Si rischiano più soldi di quanto ci si possa permettere di perdere.

Esistono vari stili di trading dal punto di vista dell’operatività, di cui i principali sono: trend-following, mean reversion, chart pattern recognition, exogenous signal. Dal punto di vista dell’intervallo di tempo, ci si può specializzare nello swing trading oppure nello scalping… ognuno sceglie ciò che più gli conviene in base alla propensione al rischio, a quanto tempo, energie e capitale ha a disposizione e così via.

Un’altra credenza popolare che i fatti dimostrano che sia poco sensata consiste nel collegare indissolubilmente i rendimenti attesi e l’età dell’investitore. In realtà non c’è scritto da nessuna parte che con l’avanzare dell’età si debba operare in modo più difensivo.

L’aggressività del proprio portafoglio dipende solo ed esclusivamente dallo sforzo che l’investitore vuole impiegare nello studio delle materie di cui sopra, nella comprensione del funzionamento del mercato, nell’analisi dei titoli azionari e obbligazionari (e delle crypto) e nell’autodisciplina psicologica.

Con l’avere un’attitudine intraprendente e attiva s’intende l’ambizione di “battere il mercato”, cioè di ottenere un rendimento che sia maggiore di quello del principale indice azionario americano, lo S&P500.

Facendo due esempi estremi, un ragazzo di 20 anni può tranquillamente costituire un portafoglio difensivo, che procede col pilota automatico, suddiviso in: 75% obbligazioni, 15% azioni e 10% contanti. Una signora di 65 anni può tranquillamente avere un’esposizione a Bitcoin, qualora avesse capito che cosa abbia messo nel portafoglio.

DIFFERENZA TRA RISCHIO E SICUREZZA

Il rischio è un concetto probabilistico che va associato alla performance delle operazioni finanziarie ma molte persone lo confondono con la sicurezza del capitale.

Il rischio dipende strettamente dalla volatilità del prezzo dell’asset in cui si investe oppure su cui si specula: ad esempio, è rischioso comprare un titolo a seguito di un rialzo enorme del prezzo oppure venderlo a seguito di un ribasso consistente del prezzo.

In generale, un titolo è rischioso quando si paga un prezzo troppo alto in relazione al valore intrinseco: il rischio consiste nel perdere parzialmente o totalmente il capitale a causa di una gestione poco ponderata da parte dell’investitore o dello speculatore nello svolgimento delle negoziazioni.

La sicurezza riguarda, invece, alla certezza che il capitale verrà restituito una volta che l’investimento oppure la speculazione sarà terminata.

La sicurezza del capitale consiste, per esempio, nel verificare che le cedole delle obbligazioni e i dividendi delle azioni vengano distribuiti con continuità: se sono venuti a mancare in passato oppure se non verranno consegnati alla prossima scadenza, allora i titoli sono poco sicuri e in alcuni casi totalmente insicuri.

Come detto precedentemente, studiare lo storico di dividendi e cedole di un’azienda quotata per valutare non solo quali siano i rendimenti da attendersi con ragionevolezza ma anche la sicurezza del capitale prima di investirlo.

SETTORE CRYPTO VS FINANZA TRADIZIONALE

RISCHIO

Bitcoin è rischioso? Questa domanda viene posta frequentemente e – come si è visto prima – la rischiosità di Bitcoin dipende unicamente dal prezzo attuale comparato al valore intrinseco, che si valuta tramite l’analisi fondamentale.

Bitcoin è storicamente più volatile di gran parte delle materie prime e dei titoli azionari e obbligazionari, quindi i periodi in cui il rischio è molto elevato sono più frequenti rispetto agli asset della finanza tradizionale. Si è notato che la sua volatilità media si è abbassata negli ultimi 2-3 anni rispetto a quella registrata nei primi anni di vita del principale cryptoasset: aumentando la capitalizzazione, diminuisce la volatilità, quindi si abbassa anche il livello di rischio che il proprio capitale corre quando si investe oppure si specula.

Ethereum e le altcoin sono estremamente più volatili sia di Bitcoin sia degli asset dei mercati classici, perciò i rischi che si possono correre sono di gran lunga più elevati. Tuttavia, maggiore il rischio, maggiore il rendimento potenziale.

Alcuni titoli azionari sono diventati molto rischiosi nel recente passato: trattavasi delle “meme-stock”, come GameStop, le cui fluttuazioni corrispondevano in tutto e per tutti alle memecoin del settore crypto, tenendo però a mente che le meme-stock erano comunque azioni di imprese tangibili, perciò i due casi non si sovrappongono al 100%.

Chiunque, a prescindere che sia un investitore oppure uno speculare, non abbia lo stomaco per resistere all’altissima volatilità dei cryptoasset dovrebbe concentrare la sua attenzione alla finanza tradizionale, perché non vale la pena di vivere nell’ansia di non sapere dove stiano andando i prezzi delle crypto in ogni momento della giornata a causa dell’enorme volatilità.

SICUREZZA

Proseguendo il confronto tra settore crypto e finanza tradizionale, spostiamoci su un terreno molto più sdrucciolevole di quello immediatamente precedente. I pregiudizi individuali sono molto più forti in questo tema rispetto ad altri argomenti, quindi è meglio essere più oggettivi possibile.

È stato detto che la piena sicurezza consiste nella certezza che il capitale investito verrà interamente restituito al termine dell’operazione finanziaria oppure dell’investimento in generale. Nel caso delle crypto, questo argomento è abbastanza controverso ed è conveniente partire da Bitcoin.

In primo luogo, è necessario studiare il funzionamento della blockchain per valutare adeguatamente la sicurezza.

Dopotutto, Bitcoin è un protocollo informatico, non un’impresa manifatturiera oppure di servizi, perciò bisogna sostanzialmente:

- Valutare la decentralizzazione e la distribuzione della rete dei miners e dei nodi validatori;

- Quantificare la probabilità di un attacco informatico o di un bug nella blockchain;

- Analizzare le BIP, che sta per “Bitcoin Improvement Proposal”, che gli sviluppatori sottopongono ai Bitcoin holders;

- Ipotizzare scenari in cui in futuro l’intelligenza artificiale e/o un supercomputer riescano a danneggiare il protocollo informatico oppure i fondi degli holders.

In secondo luogo, è giusto riconoscere in Bitcoin l’assenza del “fattore H” (fattore umano) come un vantaggio.

Investire in Bitcoin è più sicuro rispetto ad acquistare titoli azionari di molte società quotate e titoli obbligazionari di alcuni Stati, perché il suo funzionamento è matematico: Satoshi Nakamoto ha strutturato un codice che fosse in grado di funzionare senza che gli esseri umani fossero necessari.

È vero che i miners e i nodi validatori sono essenziali per il funzionamento della blockchain e questi sono gestiti da persone fisiche, ma l’apporto umano è di gran lunga inferiore rispetto a qualsiasi impresa, a prescindere dal settore economico di appartenenza. È risaputo che prima o poi l’errore umano capita e che causa dei danni anche gravi, quindi ridurre al minimo il fattore umano aumenta il grado di sicurezza.

La stessa argomentazione può essere traslata a quei Paesi governati da persone corrotte e irresponsabili, che non sono in grado di gestire l’economia oppure che ne approfittano per arricchirsi: le loro valute e le loro obbligazioni statali sono poco più che carta straccia.

L’unica vera fonte di problemi per Bitcoin è sempre stata (e lo è tutt’ora) la presenza degli exchange centralizzati e decentralizzati, i quali sono gestiti da persone oppure da programmi e algoritmi impostati da persone. Gli attacchi hacker sono stati forse la causa più importante di perdita dei propri bitcoin, basti ricordare agli episodi di Mt. Gox nel 2014 e di Bitfinex nel 2016.

I massimi livelli della sicurezza con Bitcoin si raggiungono prelevando i fondi dagli exchange e trasferendoli in un offline hardware wallet.

Un’ultima questione da risolvere su questo tema consiste in ciò che noi stessi facciamo, infatti tantissimi bitcoin sono andati perduti nel corso degli anni a causa dell’incuria: dimenticanza del luogo in cui si trova il hardware wallet oppure della seed phrase, rottura del hardware wallet e così via. I propri fondi vanno protetti anche da sé stessi.

In terzo luogo, un’altra faccenda da trattare consiste nelle minacce politico-legislative.

Rispetto alle due precedenti, questa è sicuramente meno rilevante in quanto meno pericolosa: chiunque viva in Paesi con un’economia avanzata e un sistema politico democratico può stare tranquillo, perché azioni coercitive come i numerosi ban di Bitcoin intentati dalla Cina nel corso degli anni sono e saranno tanto improbabili quanto inutili.

Passando al mondo delle altcoin, il livello di sicurezza da aspettarsi rispetto ai mercati tradizionali è a dir poco infimo. Allo stesso modo in cui si è sviluppato l’episodio delle IPO negli anni novanta e delle ICO nel 2017-2018, si possono portare degli esempi concreti su cosa sia accaduto in passato e di cosa potrà accadere in futuro:

- Il collasso di Terra (LUNA) nel 2022 ricorda molto da vicino la vicenda di Enron (ENE) nel 2001;

- Il fallimento del più grande fondo di investimenti del settore crypto Three Arrows Capital nel 2022 è molto simile a quello di Long Term Capital Management (LTCM) nel 1998;

- Il crollo di FTX-Alameda, il secondo più importante exchange del settore crypto, nel 2022 è stato per il settore tanto disastroso quando quello del fallimento di Archegos Capital Management nel marzo 2021, in cui $20B in AUM andarono in fumo in pochissimo tempo e si rischiò un meltdown dei mercati finanziari; la vicenda di Sam Bankman-Fried, fondatore ed ex CEO di FTX, ricorda la vicenda di Bernard Madoff.

Non esiste alcuna regolamentazione che supporti i piccoli investitori nel caso in cui un exchange fallisca, un’altcoin crolli a zero, si venga truffati, si diventi vittima di phishing e così via.

Nelle altcoin, il fattore H di cui sopra è decisamente presente, perché dietro ad ogni progetto ci sono degli sviluppatori e non si può avere la certezza che lavorino in buona fede.

Nella maggior parte dei casi non è saggio essere un “long-term holder”, quindi investire con un periodo di riferimento di 1 o più anni, di una o più altcoin, poiché la probabilità di non vedere più il capitale restituito aumentano col passare del tempo.

ALL’INTERNO DEL SETTORE CRYPTO

In questa sezione bisognerà restringere il campo di osservazione dai mercati finanziari globali al settore crypto.

RISCHIO

Se il settore crypto fosse un mare, Bitcoin sarebbe come un faro circondato dalla rischiosità e dall’insicurezza.

Naturalmente, la massiccia capitalizzazione di Bitcoin lo rende meno volatile di Ethereum e delle altcoin, quindi è sicuramente meno rischioso. Tuttavia, Bitcoin non è il cryptoasset meno rischioso in assoluto. Le stablecoin sono gli unici cryptoasset a rischio prossimo allo zero, in particolare Tether (USDT).

È doveroso ricordare che alcune stablecoin sono crollate a 0 in passato, come UST, la stablecoin dell’ecosistema di Terra (LUNA), in quanto era non solo algoritmica ma anche facente parte di uno schema piramidale. Queste sono le tipologie di stablecoin attualmente esistenti:

- Fiat-backed;

- Crypto-backed;

- Commodity-backed;

- Algorithmic stablecoin.

Bisogna anche considerare che ognuna di esse è peggata (cioè “legata”) al valore di una moneta fiat, che nella maggior parte dei casi è il dollaro americano (USD). Tuttavia, il valore di una stablecoin non è quasi mai 1:1, perché anche le stablecoin sono soggette alla legge della domanda e dell’offerta.

Accade infatti che 1 USDT = 0,998 USD oppure che 1 USDT = 1,001 USD. In quei casi, vi sono degli operatori di mercato che svolgono la funzione di arbitraggio per equilibrare costantemente la domanda e l’offerta affinché il “prezzo” della stablecoin rimanga il più possibile equivalente a 1 USD.

Il concetto da ricordarsi è quello che il capitale sotto forma di stablecoin né aumenta né diminuisce, a parte quando si verifica un black swan, e ciò rispetta alla perfezione la regola d’oro dei mercati finanziari: rischio zero, rendimento zero.

Dovendo fare una classifica approssimativa del rischio, si potrebbero ordinare nel seguente modo, dal meno rischioso al più rischioso:

- Stablecoin

- Bitcoin

- Ethereum

- Altcoin

- Memecoin

È vero che le memecoin fanno parte dell’insieme delle altcoin, ma non apportano nessun tipo di valore aggiunto e non sono parte di nessun progetto innovativo, al contrario delle coin del metaverso o del gaming e così via. Qualsiasi fluttuazione del prezzo delle memecoin è mera speculazione fine a sé stessa, perciò totalmente imprevedibile e rischiosissima.

SICUREZZA

Continuando a mantenere il focus dell’attenzione all’interno del settore crypto, la classifica appena stilata si modifica, ma non in modo sconvolgente.

Nel caso della sicurezza Bitcoin regna sovrano, in quanto persino le stablecoin sono meno sicure. Tuttavia, come accennato nel capitolo «SETTORE CRYPTO VS FINANZA TRADIZIONALE», in particolare nel paragrafo sulla sicurezza, il massimo grado possibile si raggiunge tramite l’utilizzo di un hardware wallet.

In questi anni alcune altcoin sono fallite perché sono state hackerate, perché erano delle truffe, perché gli sviluppatori hanno abbandonato il progetto, perché il mercato si è completamente dimenticato della loro esistenza e così via. Lo stesso vale per gli exchange centralizzati e decentralizzati, adesso come in passato.

La classifica dei cryptoasset dal più sicuro al meno sicuro sarebbe quindi la seguente:

- Bitcoin

- Ethereum

- Stablecoin

- Altcoin

- Memecoin

Come mai Ethereum (ETH) è più sicuro delle stablecoin? L’unico grosso problema delle stablecoin deriva dalla regolamentazione: al contrario di tutte le altre tipologie di crypto, le stablecoin sono dirette concorrenti della moneta fiat, perciò corrono potenzialmente il pericolo di diventare illegali.

Ethereum altro non è che un ecosistema sulla quale è possibile costruire delle dApp ed effettuare transazioni con gli ether per vari motivi, quindi non costituisce attualmente un pericolo né per gli Stati né per le banche centrali.

STRUMENTI UTILI PER INVESTITORI E SPECULATORI

Dal momento che viviamo nel ventunesimo secolo, non è più necessario aspettare la posta cartacea per ricevere notizie da qualcuno.

Seguire le notizie è importante: un investitore dovrebbe stare al passo con ciò che accade nel mondo, in quanto potrebbero avvenire dei mutamenti improvvisi nell’equilibrio tra domanda e offerta dei titoli e/o degli asset presenti nel suo portafoglio; uno speculatore dovrebbe fare altrettanto in quanto potrebbero verificarsi degli eventi che creano euforia oppure panico, reazioni che quasi sempre generano nei prezzi dei movimenti da cui trarre profitto.

Ignorare completamente siti web che divulgano analisi e raccontano le famose “breaking news” sarebbe poco saggio, ma lo sarebbe anche basare le decisioni dei propri investimenti unicamente su queste fonti di informazione.

Anche piattaforme e app come Youtube e X (il vecchio Twitter) sono molto interessanti nelle mani dell’utilizzatore accorto, poiché, oltre alle notizie in tempo reale, si possono trovare analisi, opinioni e commenti di ogni tipo.

È vero anche che i social media sono pieni di disinformazione, ma non c’è bisogno di ribadire concetti già noti a tutti.

L’idea da portare a casa è quella di dedicare del tempo sia alla ricerca di informazioni nuove e stimolanti, perché l’economia e i mercati finanziari sono molto dinamici, sia alla formulazione individuale di un pensiero autonomo, che servirà da punto di riferimento in momenti d’incertezza.

A questo punto non resta che aprire una chart, selezionare l’intervallo di tempo a 1W e partire con l’analisi tecnica.